In Zeiten wie diesen bekommen selbst stabile Unternehmen mitunter Zahlungsprobleme. Mit einer umfassenden Analyse lässt sich die Bonität von Kunden oder potenziellen Kunden schnell bewerten – auch in Ausnahmesituationen.

Die Auftragsannahme fällt derzeit vielen Unternehmen schwer: Wer weiß schon, ob der Neukunde auch in vier Wochen noch zahlungsfähig ist? Und wie steht es um die Stammkunden? Da blicken Kundenbetreuer und Kreditmanager zwar mitunter auf langjährige Erfahrungswerte zurück, wissen aber dennoch nicht, was die Zukunft bringt.

Dieser Beitrag ist Teil der Themenserie

Finanzwesen stärken und Resilienz erhöhen

Wie lassen sich die Auswirkungen der wirtschaftlichen Turbulenzen reduzieren und die geschäftliche Kontinuität aus dem Homeoffice sicherstellen? Die intelligenten ERP- und Finanzlösungen von SAP unterstützen Sie dabei, gestärkt aus Krisen hervorzugehen. Lesen Sie hierzu unsere Beiträge.

- SAP S/4HANA Finance for group reporting: Was sagen die Kunden der ersten Stunde?

- Effiziente Abschlüsse dank Finanztransformation

- Außenhandel: Der Mittelstand rüstet auf

- So steuern CFOs ihr Unternehmen sicher durch die Krise

- Wie mittelständische Unternehmen ihren Cashflow kurz- und langfristig sichern können

- Intelligentes Kreditmanagement: Algorithmus verhindert Forderungsausfälle

- Tax Analytics: Mit Steuern steuern

- Mit Identity Access Governance Compliance-Risiken vorbeugen

- SAP hilft Unternehmen, Mitarbeiter wieder ins Büro zu holen

- Immobilienmanagement: Wie funktioniert es in SAP S/4HANA und den SAP-Cloudlösungen?

- Dienstleistung statt Verkauf: Was brauchen Unternehmen, um ein servicegetriebenes Geschäftsmodell aufzubauen?

- Treasury als digitaler Vorreiter: Knorr-Bremse geht neue Wege

- Controlling als Cloudpionier: Ohne IT-Vorwissen zum digitalen Reporting der Zukunft

- Podcast #10: Vom Zahlenheld zum Innovationstreiber: Die neue Rolle des CFO

Was Software zum Kreditmanagement kann

Ein guter Kreditmanager prüft die Bonität jedes Kunden. Wie gut und sicher das funktioniert, steht und fällt mit der Anzahl und Gewichtung der Bewertungsparameter. In der Praxis weiß jeder Mitarbeiter des Kreditmanagements, wie mühsam es ist, alle Informationen im System zu sammeln. Wie lange in die Vergangenheit führt die Zahlungshistorie zurück? Welche Informationen sind in der jetzigen Situation wichtig, welche zu vernachlässigen?

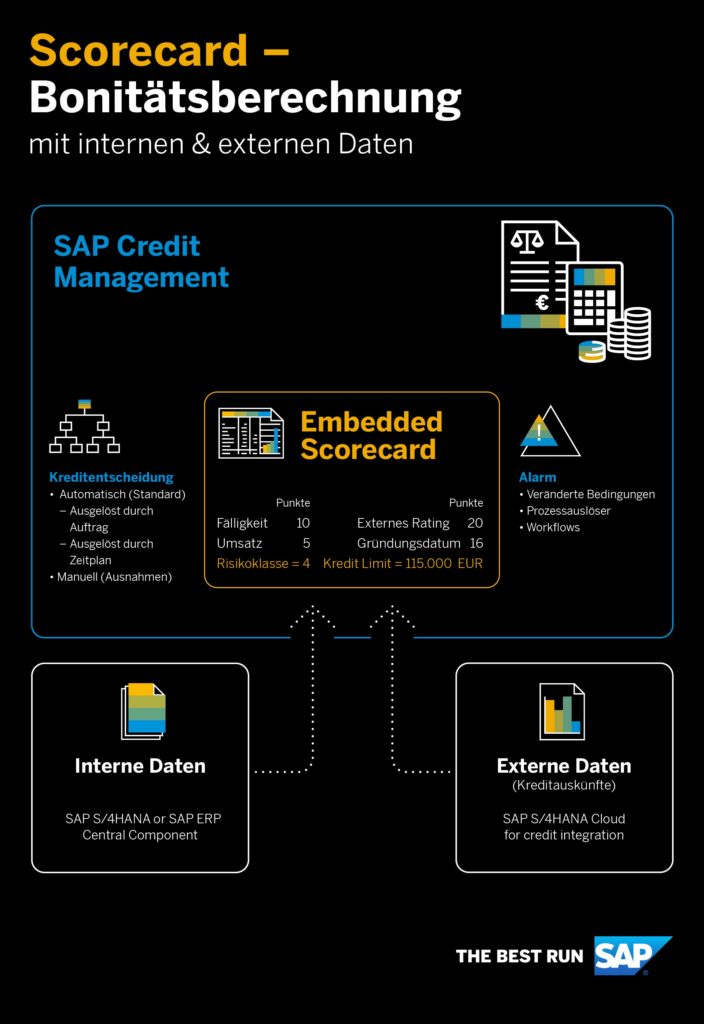

Ein intelligentes System nimmt dem Kreditmanager die langwierige Recherche und Systempflege ab, sodass er seinen Fokus auf die wichtigen Fälle legen kann. Alle Daten, die über den einzelnen Kunden in SAP-Lösungen des Unternehmens vorliegen, werden automatisch erfasst und ausgewertet: der Jahresumsatz, die Anzahl offener Posten, überfällige Zahlungen und die gesamte Auftrags- und Zahlungshistorie der vergangenen Jahre und vieles mehr. Auskunfteien wie beispielsweise Creditreform, Dun & Bradstreet und Creditsafe können ebenfalls direkt integriert werden und ergänzen so die internen Zahlen. Auch Kriterien wie Gründungsjahr, Branche, Mitarbeiteranzahl oder ähnliches bezieht das System in seinen Entscheidungsprozess mit ein.

Aus all den Informationen berechnet das System anhand eines mathematischen Algorithmus den Bonitätsscore pro Kunde und leitet daraus das Kreditlimit ab. Liegt ein neuer Auftragswert über dem automatisch berechneten Kreditlimit, meldet sich das System und fordert eine Entscheidung des Verantwortlichen – die dieser anhand der umfassenden Datensammlung im System meist schnell treffen kann.

Lässt sich der Algorithmus verändern?

Welche Parameter für den einzelnen Kunden zählen, entscheidet zunächst die Kreditabteilung basierend auf Kriterien, die bei einer manuellen Entscheidung zu Rate gezogen werden. Später lassen sich einzelne Parameter jederzeit anpassen. So ließen sich beispielsweise Zahlungsverzögerungen während der Corona-Krise weniger stark gewichten als während einer wirtschaftlichen Hochphase. Bei kurzfristigen finanziellen Engpässen kann auch die langjährige gute Zusammenarbeit als Entscheidungskriterium an Bedeutung gewinnen und so gute Geschäftsbeziehungen auch weiter erhalten. Ein manuelles Überschreiben des automatisch berechneten Kreditlimits ist außerdem mithilfe von Workflows möglich und erlaubt somit volle Flexibilität für Kreditmanager.

Mit einem intelligenten System für das Kreditmanagement können die Mitarbeiter Risiken von Forderungsausfällen von vorneherein besser abschätzen und Verluste für das Unternehmen verhindern. Sie treffen klar nachvollziehbare Entscheidungen basieren auf einer Vielzahl unterschiedlicher Daten – haben aber nach wie vor die Flexibilität, die ein Unternehmen benötigt, um seine Kunden langfristig zu halten.

Weitere Informationen:

Erfahren Sie alle Details rund um das Kreditmanagement sowie weitere Finanzthemen bei der Webinar-Reihe „TransCFOrm“.