Die Nachhaltigkeitsbilanz kommt: Unternehmen müssen künftig ESG-relevante Informationen nach verbindlichen Standards offenlegen. Manche CFOs und Finanzfunktionen blicken mit Sorge auf die erwarteten Regelungen – dabei eröffnen diese auch Chancen.

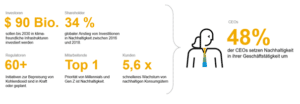

Politik, Investoren, Kunden, Lieferanten und Verbraucher beobachten immer kritischer, wie nachhaltig Unternehmen handeln. Viele Entscheider haben bereits auf den Druck reagiert: Sie erstellen ein jährliches ESG-Reporting und integrieren es sogar immer öfter in ihren Finanzbericht. Doch nach welchen Kriterien werden die Informationen ausgewählt und erhoben? Hier hat jedes Unternehmen einen anderen Ansatz. Das macht es nahezu unmöglich, die Berichte nachzuvollziehen und zu vergleichen. Diesen Missstand wird die Politik wohl in den kommenden Monaten beheben.

Anforderungen an nicht finanzielles Reporting steigen

Spätestens 2050 will die EU klimaneutral sein. Marktbeobachter sind sich einig: Der Gesetzgeber wird über kurz oder lang eine Nachhaltigkeitsbilanz zusätzlich zum klassischen Geschäftsbericht fordern. Unternehmen müssen dann ESG-Kennzahlen generieren und offenlegen, die genauso valide sind wie heute die Finanzkennzahlen. „Die Nachhaltigkeitsbilanz wird kommen, in welcher Form auch immer“, sagt auch Lutz Trescher, Presales-Experte für Finance Transformation & Sustainability bei SAP. „Viele Wirtschaftsstandorte arbeiten unter Hochdruck an entsprechenden Standards. In Teilen sind sie heute bereits Realität.“

Tatsächlich sind schon erste Maßnahmen und Templates in Kraft getreten. An ihnen lässt sich ablesen, wie der Gesetzgeber den schillernden Begriff „nachhaltiges Wirtschaften“ konkret ausdeuten wird. In der EU ist die Taxonomie-Verordnung richtungsweisend: Sie definiert ein Set aus Bewertungskriterien für nachhaltige Wirtschaftstätigkeiten und insbesondere den Klimaschutz. Unternehmen müssen unter anderem angeben, welche Anteile an Umsatz sowie CapEx und OpEx taxonomiekonform sind. Auf internationaler Ebene fordert das International Sustainability Standards Board (ISSB), dass Unternehmen alle signifikanten Finanzinformationen hinsichtlich ihrer Nachhaltigkeitsrisiken und -chancen offenlegen. Ähnlich sieht es die Security and Exchange Commission (SEC) in den USA.

Inzwischen existieren mehr als 5.000 Kennzahlen für die Nachhaltigkeitsberichte. Zwar fehlt noch ein global harmonisiertes und verbindliches Reporting. Sicher ist jedoch: Alle Entwürfe sehen vor, die Finanz- und Nachhaltigkeitszahlen zueinander in Korrelation zu bringen. Es reicht nicht mehr aus, nur die verursachten Emissionen darzulegen.

Damit ist das Thema Sustainability endgültig beim CFO angekommen: Er muss Nachhaltigkeit messbar, steuerbar und nicht zuletzt finanzierbar machen. Das gelingt nur mit zuverlässigen und nachvollziehbaren Daten. Unternehmen werden ihre Geschäftsprozesse und -modelle teilweise umstellen und Zeit, Geld und Ressourcen investieren müssen, um Nachhaltigkeit in ihre Kernstrategien einbinden und messen zu können. Doch ein transparentes Nachhaltigkeitsreporting kann sich auszahlen, denn es wird zu einem wichtigen Faktor im Wettbewerb. Unternehmen, deren Geschäftsmodell mit substanziell negativen Umweltauswirkungen verbunden ist, verlieren künftig Kunden, Lieferanten und auch ökologisch sensibilisierte Mitarbeitende. Eine positive Nachhaltigkeitsbilanz jedoch wird zum differenzierenden Faktor für Unternehmen, die sich abheben und Finanzmittel erschließen wollen. Denn Investoren schätzen mehr denn je Organisationen, die Umweltschäden, sozialen Fehltritten oder Korruption konsequent entgegentreten.

Sustainability Management gehört in die Kernstrategie eines Unternehmens

Im ersten Schritt gilt es herauszufinden, welche Daten auf welche Weise generiert und bereitgestellt werden sollen. Die Leitfragen lauten: Wie lässt sich Nachhaltigkeit rentabel gestalten – und umgekehrt Rentabilität nachhaltig? Welche Risiken und Chancen entstehen und wie lassen sie sich solide bewerten? Und welche Geschäftsfelder, Prozesse und Investitionen müssen angepasst und damit geplant und überwacht werden? Welche Kennzahlen sind nötig und welche Korrelationen braucht es, um die Ergebnisse messen und verstehen zu können?

„Die Umstellung auf die ESG-Anforderungen und auch das operative Handling werden kein Kinderspiel“, sagt Lutz Trescher. „Die Nachhaltigkeitsbilanz könnte ähnlich aufwendig zu erstellen sein wie der heutige Geschäftsbericht mitsamt Anhängen. Wer erhebliche Mehraufwände vermeiden will, muss die relevanten Daten tief ins System integrieren und nachvollziehbar machen. Darüber hinaus braucht es die richtigen Lösungen.“

Wie bekommen Unternehmen die ESG-Bilanz in den Griff? Das erfahren Sie in Teil 2 dieser Serie.

Webinar: Sustainability aus Sicht des Finanzbereichs

22. November 2022, 11 Uhr

Möchten Sie mehr zum Thema erfahren und Fragen stellen? Dann kommen Sie zu Lutz Trescher ins Webseminar. Jetzt anmelden.

Oder besuchen Sie unsere Future Finance Roadshow am 21. März 2023 in Böblingen oder am 22. März 2023 in Köln. Jetzt anmelden.