Walldorf, Alemania . Tras una revisión inicial de su rendimiento en el primer trimestre de 2021, SAP SE (NYSE: SAP) ha anunciado hoy sus resultados financieros preliminares para el primer trimestre, finalizado el 31 de marzo de 2021. Todas las cifras de 2021 incluidas en este comunicado son aproximadas debido a la naturaleza preliminar del anuncio

El crecimiento más rápido en cinco años de nuevo negocio cloud acelera la actual cartera de pedidos en la nube, que aumenta un 19% a tipos de cambio constantes, hasta los 7.600 millones de euros

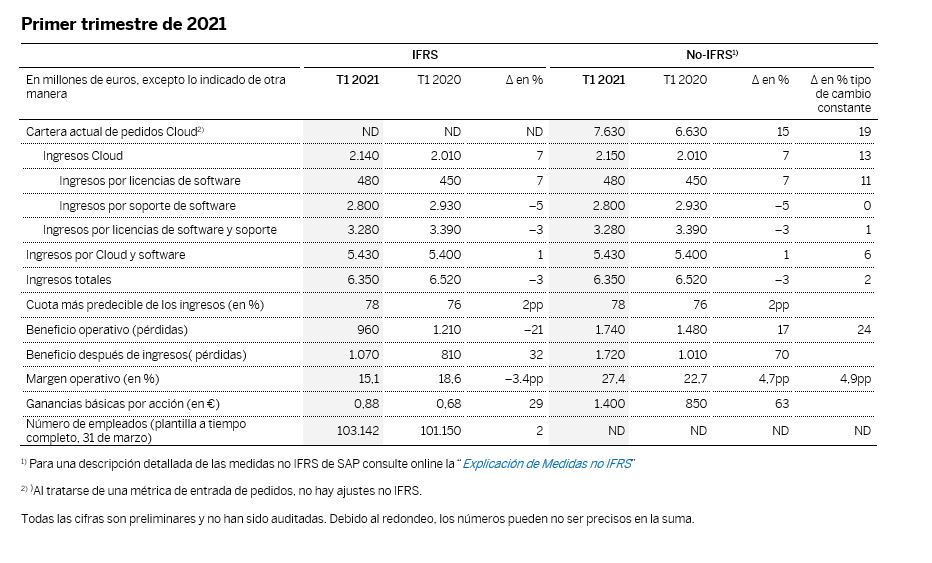

- Los ingresos Cloud IFRS aumentaron un 7%; los ingresos Cloud no IFRS crecieron un 13% a tipos de cambio constantes.

- Los ingresos por licencias de software IFRS se incrementaron un 7%; los ingresos por licencias de software no IFRS crecieron un 11% a tipos de cambio constantes.

- Los ingresos por Cloud y software IFRS aumentaron un 1%; los ingresos por Cloud y software no IFRS crecieron un 6% a tipos de cambio constantes.

- El beneficio operativo IFRS descendió un 21%; el beneficio operativo no IFRS aumentó con fuerza un 24% a tipos de cambio constantes.

- El margen operativo IFRS se redujo en 3,4 puntos porcentuales; el margen operativo no IFRS creció en 4,9 puntos porcentuales a tipos de cambio constantes.

- El beneficio por acción IFRS aumentó un 29%; el beneficio por acción no IFRS creció un 63%.

- SAP aumenta sus previsiones para todo el año

“Estamos viendo un crecimiento muy fuerte en todas nuestras aplicaciones. Y no hemos hecho más que empezar el año. Nuestra nueva oferta «RISE with SAP» se está convirtiendo rápidamente en un acelerador masivo de las transformaciones empresariales de nuestros clientes con nuestra plataforma en el núcleo de esa transformación. Junto con nuestro ecosistema único de más de 22.000 partners y con una fuerte previsión de proyectos de innovación para el año, estamos bien situados con respecto de nuestra estrategia para lograr un sólido crecimiento en la nube”.

Christian Klein, CEO

“El primer trimestre de 2021 fue único en muchos sentidos. Tuvimos el mayor crecimiento de entrada de pedidos cloud y software en cinco años, al tiempo que registramos el mayor aumento del beneficio y del margen operativo no IFRS en una década. A medio plazo, el rápido cambio de SAP a la nube acelerará el crecimiento de los ingresos y aumentará significativamente la resiliencia y la previsibilidad de nuestro negocio”.

Luka Mucic, CFO

Actualización del negocio en el primer trimestre

SAP experimentó una importante aceleración del nuevo negocio en la nube en toda su cartera de productos cloud, así como un fuerte arranque de «RISE with SAP», que está impulsando la transformación empresarial de los clientes en la nube. Las licencias de software tuvieron un fuerte crecimiento de dos dígitos a tipos de cambio constantes. SAP obtuvo importantes victorias frente a su competencia en los ámbitos de ERP, cadena de suministro digital y en toda su cartera de soluciones cloud.

A pesar del impacto continuado de las restricciones globales de viajes en el negocio de Concur, el crecimiento de los ingresos en la nube de SAP fue resiliente en el primer trimestre, con un aumento del 13% a tipos de cambio constantes. Los ingresos cloud SaaS/PaaS fuera del negocio de Intelligent Spend aumentaron un 24% a tipos de cambio constantes. De cara al futuro, se espera que el buen rendimiento del nuevo negocio cloud de SAP reactive el crecimiento de los ingresos cloud.

Durante toda la crisis de COVID-19, SAP sigue atendiendo a sus clientes de forma eficaz con una estrategia de ventas virtual e implementación remota. La compañía mantiene un disciplinado modelo de contratación y de gasto discrecional, al tiempo que obtiene ahorros naturales, por ejemplo, de la reducción de los viajes, los costes relacionados con las instalaciones y los eventos virtuales. El año anterior incluyó un coste de aproximadamente 36 millones de euros en relación con la cancelación de su evento presencial anual SAPPHIRE NOW y otros eventos para clientes, así como el comportamiento normal de los viajes. Estos factores, en combinación con el buen rendimiento de los ingresos, impulsaron un beneficio operativo (no IFRS a tipos de cambio constantes) y un margen operativo sustancialmente superiores a las expectativas del mercado.

Rendimiento financiero del primer trimestre

En el cuarto trimestre, la actual cartera de pedidos Cloud aumentó un 15% hasta los 7.630 millones de euros y un 19% (a tipos de cambio constantes). Los ingresos Cloud registraron un crecimiento interanual del 7% hasta los 2.140 millones de euros (IFRS), un 7% hasta los 2.150 millones de euros (no IFRS) y un 13% (no IFRS a tipos de cambio constantes). Los ingresos por licencias de software obtuvieron un aumento interanual del 7% hasta los 480 millones de euros (IFRS y no IFRS) y un aumento del 11% (no IFRS a tipos de cambio constantes). Los ingresos por Cloud y software experimentaron un incremento interanual del 1% hasta los 5.430 millones de euros (IFRS y no IFRS) y un crecimiento del 6% (no IFRS a tipos de cambio constantes). Los ingresos por servicios descendieron un 18% de un año a otro, hasta los 900 millones de euros (IFRS y no IFRS) y un 14% (no IFRS a tipos de cambio constantes). Este descenso de los ingresos refleja la desinversión en noviembre de 2020 de SAP Digital Interconnect, que aportó aproximadamente 90 millones de euros de ingresos por servicios (IFRS y no IFRS) en el primer trimestre de 2020. Los ingresos totales registraron una disminución interanual del 3% hasta los 6.350 millones de euros (IFRS y no IFRS) y un aumento del 2% (no IFRS a tipos de cambio constantes).

La cuota más predecible de ingresos[1] experimentó un crecimiento interanual de, aproximadamente, 2 puntos porcentuales hasta situarse aproximadamente en el 78% en el primer trimestre.

El beneficio operativo IFRS descendió un 21% hasta los 960 millones de euros y el margen operativo IFRS disminuyó en 3,4 puntos porcentuales hasta el 15,1% debido al aumento de los gastos de compensación basada en acciones (fundamentalmente relacionadas con los incentivos a la OPV de Qualtrics) y a gastos de reestructuración relacionados con la armonización acelerada de la infraestructura de entrega Cloud de SAP. El beneficio operativo no IFRS aumentó un 17% hasta los 1.740 millones de euros, un 24% más (no IFRS a tipos de cambio constantes) y el margen operativo aumentó en 4,7 puntos porcentuales hasta el 27,4%; 4,9 puntos porcentuales (no IFRS a tipos de cambio constantes).

El beneficio por acción aumentó un 29%, hasta 0,88 euros (IFRS), y un 63%, hasta 1,40 euros (no IFRS), lo que refleja otra fuerte contribución de Sapphire Ventures.

Resumen de resultados financieros

Ajustes no IFRS

La diferencia entre los parámetros de ingresos no relacionados con lFRS y los respectivos parámetros de ingresos relacionados con las IFRS resulta del ajuste del impacto de la contabilidad del valor razonable de la combinación del negocio. En el primer trimestre, la diferencia entre el beneficio operativo no IFRS y el beneficio operativo IFRS incluye, además de los ajustes de ingresos, 0,00 mil millones de euros (1er trimestre de 2020: 0,00 mil millones de euros),

- ajustes por gastos relacionados con adquisiciones por valor de 150 millones de euros (1er trimestre de 2020: 160 millones de euros).

- ajustes por gastos de pagos basados en acciones por 470 millones de euros (1er trimestre de 2020: 90 millones de euros) y

- ajustes por gastos de reestructuración por 160 millones de euros (1er trimestre de 2020: 20 millones de euros).

Para más detalles sobre las categorías de gastos e ingresos individuales ajustados, nuestras razones para proporcionar mediciones no IFRS y las limitaciones de nuestras mediciones no IFRS, por favor consulte Explicación de las medidas no IFRS.

Previsiones de negocio

SAP ha elevado sus previsiones para todo el año 2021 reflejando el fuerte rendimiento del nuevo negocio cloud que se espera que reacelere el crecimiento de los ingresos cloud. La compañía sigue esperando un descenso de los ingresos por licencias de software para todo el año, ya que cada vez más clientes recurren a la oferta de suscripción «RISE with SAP» para sus procesos centrales de misión crítica. Las previsions siguen basándose en que la crisis de la COVID-19 comenzará a remitir a medida que los programas de vacunación se desplieguen en todo el mundo, lo que conducirá a una mejora gradual del entorno de la demanda mundial en la segunda mitad de 2021.

SAP espera:

- 200 – 9.500 millones de euros de ingresos cloud no IFRS a tipos de cambio constantes (2020: 8.090 millones de euros), lo que supone un aumento del 14% al 18% a tipos de cambio constantes. La previsión anterior se situba en el rango de 9.100 a 9.500 millones de euros a tipos de cambio constantes.

- 400 – 23.800 millones de euros de ingresos Cloud y software no IFRS a tipos de cambio constantes (2020: 23.230 millones de euros), lo que supone un aumento del 1% al 2% a tipos de cambio constantes. El rango anterior era de 23.300 a 23.800 millones de euros a tipos de cambio constantes.

- 800 – 8.200 millones de euros de beneficio operativo no IFRS a tipos de cambio constantes (2020: 8.280 millones de euros), lo que supone un descenso del 1% al 6% a tipos de cambio constantes.

- La proporción más previsible de los ingresos (definida como el total de los ingresos cloud y los ingresos de soporte de software) alcance aproximadamente el 75% (2020: 72%)

Información adicional

Este comunicado de prensa y toda la información que contiene es preliminar y no está auditada.

El comunicado del primer trimestre de 2021 se publicará el 22 de abril de 2021 y se podrá descargar en www.sap.com/investor.

La directiva de SAP organizará una conferencia de prensa virtual el jueves 22 de abril a las 14:00 pm (CET) . La conferencias será transmitida en vivo en el sitio web de la compañía www.sap.com/investor y estará disponible para ser reproducida con posterioridad. La información financiera suplementaria relativa a los resultados del cuarto trimestre y del año completo se puede encontrar en www.sap.com/investor.

Acerca de SAP

La estrategia de SAP es ayudar a cada empresa a gestionarse como una empresa inteligente. Como líder del mercado en software de aplicaciones empresariales, y ayuda a empresas de todos los tamaños y sectores a gestionarse de la mejor manera posible: el 77% de los ingresos por transacciones del mundo toca un sistema SAP. Nuestras tecnologías de machine learning, Internet de las cosas (IoT) y tecnologías analíticas avanzadas ayudan a convertir los negocios de los clientes en empresas inteligentes. SAP ayuda a proporcionar a las personas y a las organizaciones un profundo conocimiento del negocio y fomenta la colaboración que les permite situarse por delante de la competencia. Simplificamos la tecnología para que las empresas puedan consumir nuestro software de la forma que deseen, sin interrupciones. Nuestro conjunto integral de aplicaciones y servicios permite a clientes de más de 25 industrias, en los sectores público y privado, de todo el mundo, obtener rentabilidad, adaptarse continuamente y marcar la diferencia. Con una red global de clientes, partners, empleados y líderes de opinión, SAP ayuda a que el mundo funcione mejor y a mejorar la vida de las personas. Para obtener más información, visite www.sap.com

Para más información (solo prensa):

Joellen Perry +1 (650) 445-6780 joellen.perry@sap.com, PT

Marcus Winkler +49 (6227) 7-67497 marcus.winkler@sap.com, CET

Cualquier declaración incluida en este documento que no sean datos históricos son previsiones a futuro tal y como se define en la Ley de Reforma de Litigios sobre Valores Privados de Estados Unidos de 1995. Palabras como «anticipar», «creer», «estimar», «esperar», «pronosticar», «intentar», «poder», «planificar», «proyectar», «predecir», «debería» y «voluntad», así como expresiones similares relacionadas con SAP, tienen por objeto identificar dichas declaraciones de previsiones futuras. SAP no asume ninguna obligación de actualizar o revisar públicamente ninguna declaración a futuro. Todas las declaraciones a futuro están sujetas a diversos riesgos e incertidumbres que podrían causar que los resultados reales difieran materialmente de las expectativas. Los factores que podrían afectar a los resultados financieros futuros de SAP se debaten con más detalle en las presentaciones de SAP ante la Comisión de Valores y Bolsa de Estados Unidos («SEC»), incluyendo el Informe Anual más reciente de SAP en el Formulario 20-F presentado ante la SEC. Se advierte a los lectores que no deben depositar una confianza excesiva en estas declaraciones a futuro, que solo se refieren a sus fechas.

© 2021 SAP SE. Todos los derechos reservados.

Ninguna parte de esta publicación puede ser reproducida o transmitida en cualquier forma o para cualquier propósito sin el permiso expreso de SAP SE. La información aquí contenida puede ser modificada sin previo aviso.

Algunos productos de software comercializados por SAP SE y sus distribuidores contienen componentes de software propietarios de otros proveedores de software. Las especificaciones de los productos nacionales pueden variar.

Estos materiales son proporcionados por SAP SE y sus empresas afiliadas («Grupo SAP») únicamente con fines informativos, sin representación ni garantía de ningún tipo, y el Grupo SAP no será responsable de los errores u omisiones con respecto a los materiales. Las únicas garantías de los productos y servicios del Grupo SAP son las que se establecen en las declaraciones de garantía expresas que acompañan a dichos productos y servicios, si las hay. Nada de lo aquí expuesto debe interpretarse como una garantía adicional.

SAP y otros productos y servicios de SAP mencionados en este documento, así como sus respectivos logotipos, son marcas comerciales o marcas registradas de SAP SE (o de una empresa afiliada a SAP) en Alemania y otros países. Todos los demás nombres de productos y servicios mencionados son marcas comerciales de sus respectivas empresas. Consulte www.sap.com/about/legal/copyright.html para obtener información y avisos adicionales sobre las marcas comerciales.