Walldorf —Die SAP SE hat heute nach einer ersten Durchsicht der Ergebnisse für das vierte Quartal 2020 die vorläufigen Ergebnisse für das vierte Quartal und das Gesamtjahr 2020 (1. Januar – 31. Dezember) veröffentlicht. Aufgrund der Vorläufigkeit dieser Veröffentlichung sind alle Zahlen für 2020 Näherungswerte.

Erlöse übertreffen angepassten Ausblick für 2020, Gewinn erreicht oberes Ende

Herausragende Entwicklung des Cashflows

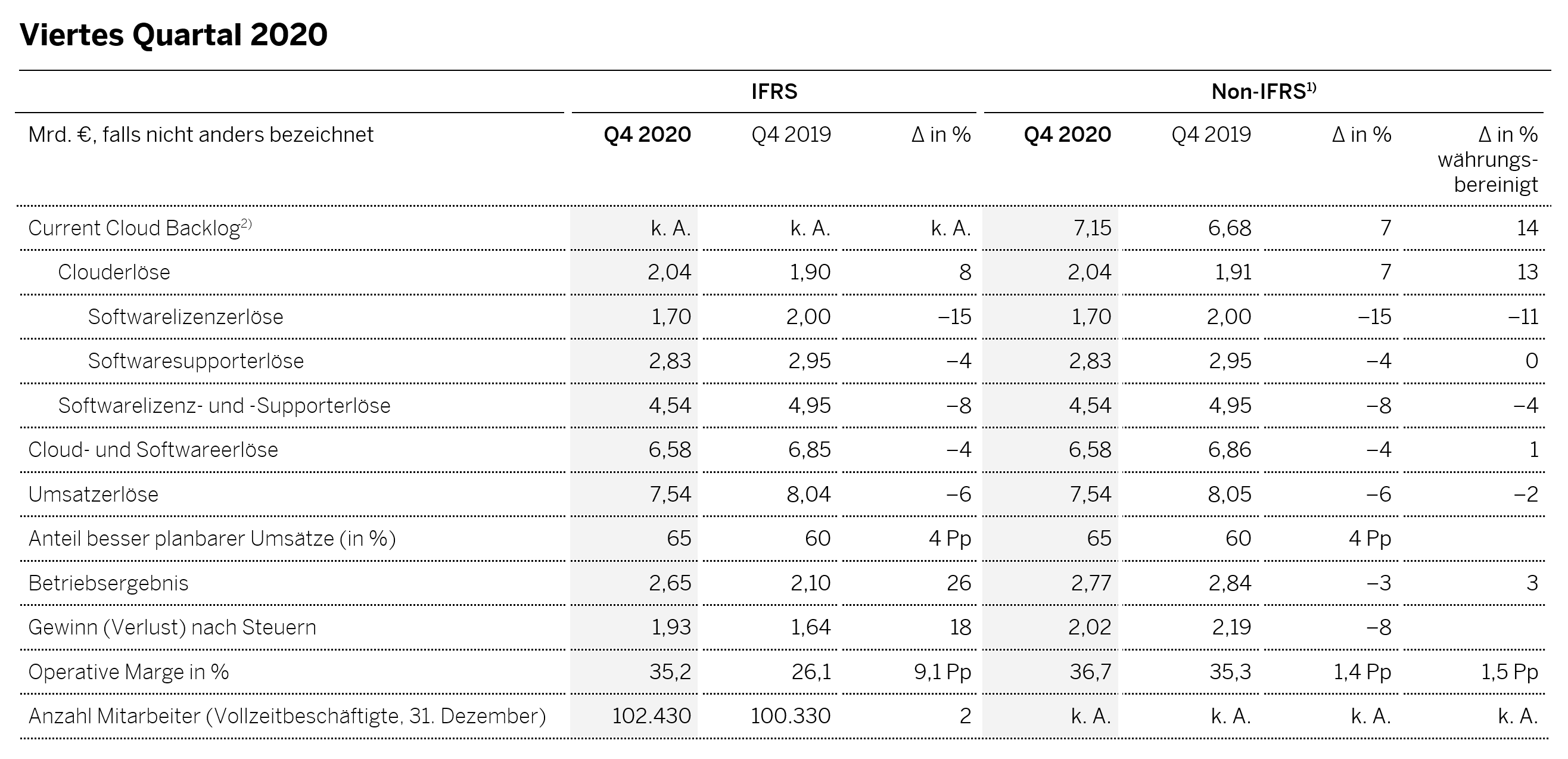

Viertes Quartal

- Clouderlöse (IFRS) steigen um 8 %; Clouderlöse (Non-IFRS) steigen währungsbereinigt um 13 %

- Current Cloud Backlog steigt währungsbereinigt um 14 %

- Softwarelizenzerlöse (IFRS) sinken um 15 %; Softwarelizenzerlöse (Non-IFRS) sinken währungsbereinigt um 11 %

- Cloud- und Softwareerlöse (IFRS) sinken um 4 %; Cloud- und Softwareerlöse (Non-IFRS) steigen währungsbereinigt um 1 %

- Betriebsergebnis (IFRS) steigt um 26 %; Betriebsergebnis (Non-IFRS) steigt währungsbereinigt um 3 %

- Operative Marge (IFRS) steigt um 9,1 Prozentpunkte; operative Marge (Non-IFRS) steigt währungsbereinigt um 1,5 Prozentpunkte

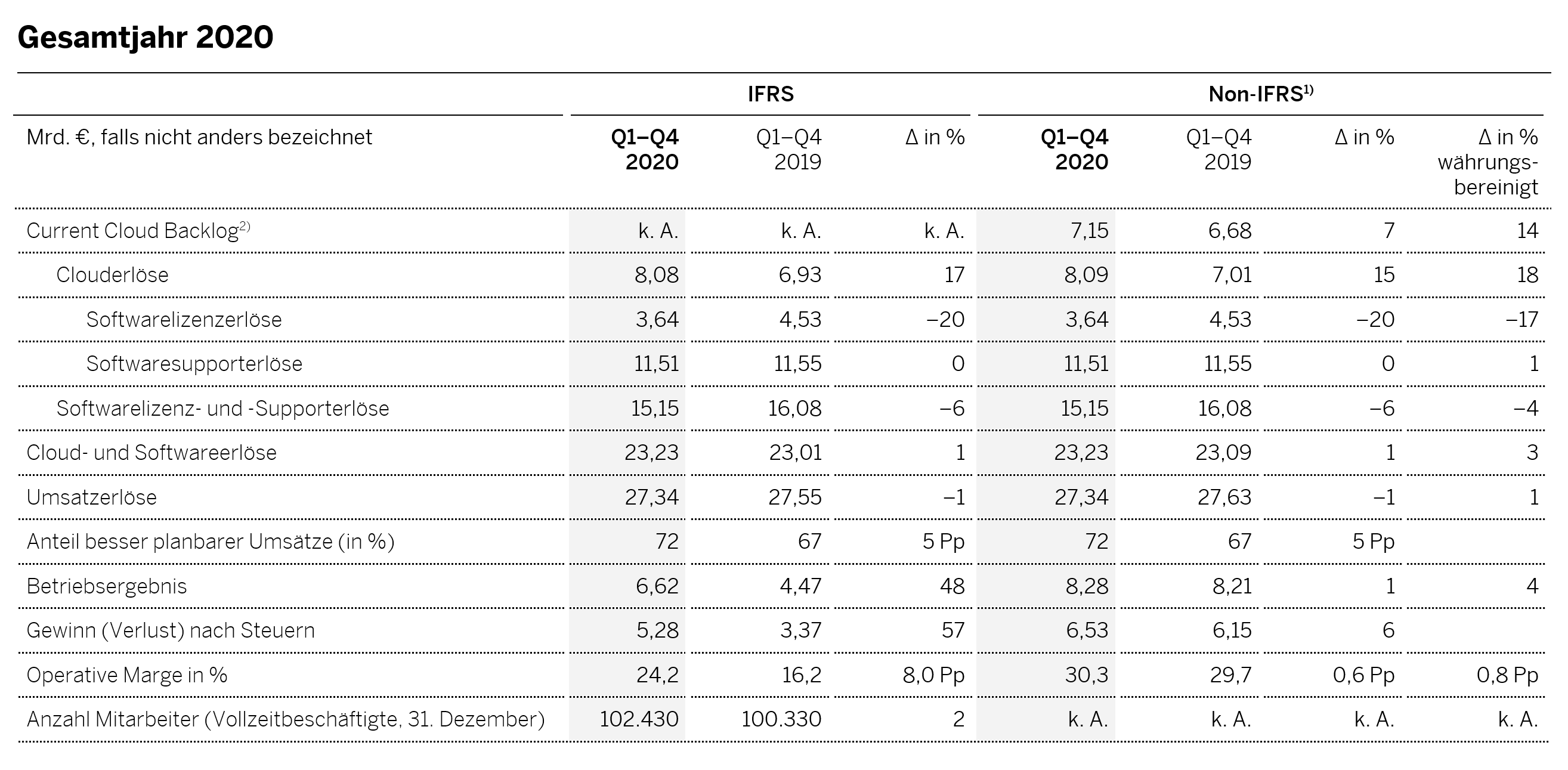

Gesamtjahr

- Betriebsergebnis (Non-IFRS) erreicht oberes Ende des angepassten Ausblicks

- Operativer Cashflow wird voraussichtlich rund 7,0 Mrd. € betragen und sich im Jahresvergleich etwa verdoppeln; Free Cashflow wird voraussichtlich rund 5,9 Mrd. € betragen; der angehobene Ausblick wird damit deutlich übertroffen

- Ausblick für 2021 spiegelt beschleunigten Umstieg in die Cloud wider

Führende Unternehmen weltweit setzen auf die SAP, um sich zu intelligenten Unternehmen zu entwickeln. Durch die Beschleunigung des Umstiegs unserer Kunden in die Cloud definieren wir Geschäftsabläufe neu. Der starke Jahresabschluss und die bevorstehende Einführung unseres neuen Angebots zur umfassenden Geschäftstransformation bilden die Basis für die Erreichung unserer neu gesteckten Ziele.

Christian Klein, Vorstandssprecher

In einem besonders schwierigen Umfeld war 2020 in jedem einzelnen Quartal und im Gesamtjahr ein Rekordjahr beim Cashflow. Die besser als erwartete Umsatzentwicklung und unsere schnelle Reaktion auf der Kostenseite sorgten für ein starkes Betriebsergebnis. Die beschleunigte Umstellung der SAP auf das Cloudgeschäft wird langfristiges, nachhaltiges Wachstum sichern und unserem Unternehmen deutlich mehr Widerstandsfähigkeit und Planungssicherheit verleihen.

Luka Mucic, Finanzvorstand

Aktuelle Informationen zur Geschäftsentwicklung im vierten Quartal

Die Geschäftsentwicklung der SAP verbesserte sich im vierten Quartal gegenüber dem Vorquartal, obwohl die Corona-Krise andauerte und in manchen Regionen das öffentliche und wirtschaftliche Leben erneut eingeschränkt wurde. Die Clouderlöse wurden im vierten Quartal weiterhin durch geringere volumenabhängige Transaktionsumsätze, vor allem SAP-Concur-Erlöse aus Geschäftsreisen, beeinflusst. Da aber weiterhin eine hohe Nachfrage nach E-Commerce, der SAP Business Technology Platform und Qualtrics-Lösungen bestand und die SAP sich mehrere Male gegenüber den Wettbewerbern durchsetzte – besonders mit SAP-SuccessFactors-Lösungen für das Human Experience Management –, konnte die SAP im Cloudgeschäft einen eindrucksvollen Schlusspunkt für das Jahr setzen. Auch stieß das neue ganzheitliche SAP-Angebot für die Neuausrichtung von Unternehmen bei Pilotkunden auf hohe Akzeptanz, was zu den Ergebnissen im Cloudgeschäft im vierten Quartal beitrug. Sowohl in Nordamerika als auch in Europa entwickelten sich der Cloud-Auftragseingang und die Softwarelizenzerlöse vor allem aufgrund einer starken Nachfrage nach SAP-Lösungen für die digitale Logistikkette besser als erwartet. Auch setzte sich die SAP mit ERP-Lösungen mehrere Male deutlich gegenüber den Wettbewerbern durch.

Während der Corona-Krise betreut die SAP ihre Kunden mit einer Strategie, die einen integrierten virtuellen Vertrieb und Remote-Implementierungen ermöglicht, auch weiterhin wirkungsvoll. Die SAP übt bei der Einstellung neuer Mitarbeiter und bei den kurzfristig anpassbaren Ausgaben weiterhin Kostendisziplin und nutzt gleichzeitig Einsparmöglichkeiten wie beispielsweise weniger Geschäftsreisen, geringere Gebäudekosten und virtuelle Veranstaltungen. Zusammen mit der starken Umsatzentwicklung führten diese Maßnahmen trotz des schwierigen makroökonomischen Umfelds zu einem höheren Betriebsergebnis (IFRS und Non-IFRS, währungsbereinigt) und einer höheren operativen Marge.

Finanzielle Ergebnisse – Viertes Quartal und Gesamtjahr

Im vierten Quartal stieg der Current Cloud Backlog um 7 % auf 7,15 Mrd. € (währungsbereinigt um 14 %). Die Clouderlöse erhöhten sich gegenüber dem Vorjahr um 8 % auf 2,04 Mrd. € (IFRS) beziehungsweise um 7 % auf 2,04 Mrd. € (Non-IFRS) und um 13 % (Non-IFRS, währungsbereinigt). Die Softwarelizenzerlöse sanken um 15 % im Vergleich zum Vorjahr auf 1,70 Mrd. € (IFRS und Non-IFRS) und um 11 % (Non-IFRS, währungsbereinigt). Die Cloud- und Softwareerlöse sanken um 4 % im Vergleich zum Vorjahr auf 6,58 Mrd. € (IFRS und Non-IFRS) und stiegen um 1 % (Non-IFRS, währungsbereinigt). Die Umsatzerlöse verringerten sich gegenüber dem Vorjahr um 6 % auf 7,54 Mrd. € (IFRS und Non-IFRS) und um 2 % (Non-IFRS, währungsbereinigt).

Der Anteil der besser planbaren Umsätze an den gesamten Umsatzerlösen stieg im vierten Quartal um rund 4 Prozentpunkte gegenüber dem Vorjahr auf rund 65 %.

Das Betriebsergebnis (IFRS) und die operative Marge (IFRS) wurden im vierten Quartal durch geringere Aufwendungen für anteilsbasierte Vergütungsprogramme als im Vorjahreszeitraum positiv beeinflusst. Das Betriebsergebnis erhöhte sich gegenüber dem Vorjahr um 26 % auf 2,65 Mrd. € (IFRS) beziehungsweise verringerte sich um 3 % auf 2,77 Mrd. € (Non-IFRS) und erhöhte sich um 3 % (Non-IFRS, währungsbereinigt). Die operative Marge erhöhte sich um 9,1 Prozentpunkte im Vergleich zum Vorjahr auf 35,2 % (IFRS) beziehungsweise um 1,4 Prozentpunkte im Vergleich zum Vorjahr auf 36,7 % (Non-IFRS) und um 1,5 Prozentpunkte auf 36,8 % (Non-IFRS, währungsbereinigt).

Im Gesamtjahr erhöhten sich die Clouderlöse gegenüber dem Vorjahr um 17 % auf 8,08 Mrd. € (IFRS) beziehungsweise um 15 % auf 8,09 Mrd. € (Non-IFRS) und um 18 % (Non-IFRS, währungsbereinigt). Die Softwarelizenzerlöse sanken um 20 % im Vergleich zum Vorjahr auf 3,64 Mrd. € (IFRS und Non-IFRS) und um 17 % (Non-IFRS, währungsbereinigt). Die Cloud- und Softwareerlöse stiegen um 1 % im Vergleich zum Vorjahr auf 23,23 Mrd. € (IFRS und Non-IFRS) und um 3 % (Non-IFRS, währungsbereinigt). Die Umsatzerlöse verringerten sich gegenüber dem Vorjahr um 1 % auf 27,34 Mrd. € (IFRS und Non-IFRS) und erhöhten sich um 1 % (Non-IFRS, währungsbereinigt).

Der Anteil der besser planbaren Umsätze1 an den gesamten Umsatzerlösen stieg im Gesamtjahr um rund 5 Prozentpunkte gegenüber dem Vorjahr auf rund 72 %.

Das Betriebsergebnis (IFRS) und die operative Marge (IFRS) wurden im Gesamtjahr durch deutlich geringere Restrukturierungsaufwendungen und geringere Aufwendungen für anteilsbasierte Vergütungsprogramme als im Jahr 2019 positiv beeinflusst. Das Betriebsergebnis erhöhte sich gegenüber dem Vorjahr um 48 % auf 6,62 Mrd. € (IFRS) beziehungsweise um 1 % auf 8,28 Mrd. € (Non-IFRS) und um 4 % (Non-IFRS, währungsbereinigt). Die operative Marge erhöhte sich im Gesamtjahr um 8,0 Prozentpunkte im Vergleich zum Vorjahr auf 24,2 % (IFRS) beziehungsweise um 0,6 Prozentpunkte im Vergleich zum Vorjahr auf 30,3 % (Non-IFRS) und um 0,8 Prozentpunkte auf 30,5 % (Non-IFRS, währungsbereinigt).

Der operative Cashflow wird im Gesamtjahr voraussichtlich rund 7,0 Mrd. € betragen. Er wird sich damit im Jahresvergleich etwa verdoppeln und deutlich über dem angehobenen Ausblick von rund 6,0 Mrd. € liegen. Der Free Cashflow wird im Gesamtjahr voraussichtlich rund 5,9 Mrd. € betragen und damit deutlich über dem angehobenen Ausblick von über 4,5 Mrd. € liegen. Der Cashflow wurde durch geringere Steuer- und Restrukturierungszahlungen und ein erfolgreiches Working Capital Management positiv beeinflusst.

Wesentliche Finanzkennzahlen

1) Eine detaillierte Erläuterung zu SAP’s Non-IFRS Berechnung finden Sie online unter Grundlagen der Berichterstattung.

2) Da dies eine Auftragseingangskennzahl ist, gibt es hierzu kein IFRS-Äquivalent.

Alle Zahlen sind vorläufig und ungeprüft. Durch Rundungen können geringe Differenzen auftreten.

Non-IFRS-Anpassungen

Der Gesamtunterschied zwischen Non-IFRS-Umsatzkennzahlen und den entsprechenden IFRS-Umsatzkennzahlen ergibt sich aus der Anpassung der Auswirkungen des im Zusammenhang mit Unternehmenszusammenschlüssen durchgeführten Fair Value Accounting. Der Unterschied zwischen dem Betriebsergebnis (Non-IFRS) und dem Betriebsergebnis (IFRS) beinhaltet im vierten Quartal – neben Umsatzanpassungen von deutlich weniger als 0,01 Mrd. € (Q4 2019: 0,01 Mrd. €)

- Anpassungen für akquisitionsbedingte Aufwendungen in Höhe von 0,17 Mrd. € (Q4 2019: 0,17 Mrd. €),

- Anpassungen für Aufwendungen für anteilsbasierte Vergütung in Höhe von 0,02 Mrd. € (Q4 2019: 0,52 Mrd. €) und

- Anpassungen für Restrukturierungsaufwendungen in Höhe von 0,01 Mrd. € (Q4 2019: 0,03 Mrd. €).

Der Unterschied zwischen dem Betriebsergebnis (Non-IFRS) und dem Betriebsergebnis (IFRS) beinhaltet im Gesamtjahr 2020 – neben Umsatzanpassungen von deutlich weniger als 0,01 Mrd. € (Geschäftsjahr 2019: 0,08 Mrd. €)

- Anpassungen für akquisitionsbedingte Aufwendungen in Höhe von 0,64 Mrd. € (Geschäftsjahr 2019: 0,69 Mrd. €),

- Anpassungen für Aufwendungen für anteilsbasierte Vergütung in Höhe von 1,08 Mrd. € (Geschäftsjahr 2019: 1,84 Mrd. €) und

- Anpassungen für Restrukturierungsaufwendungen in Höhe von 0,01 Mrd. € (Geschäftsjahr 2019: 1,13 Mrd. €).

Weitere Details zu den einzelnen angepassten Kategorien von Aufwendungen und Umsätzen, unseren Gründen für die Bereitstellung von Non-IFRS-Kennzahlen und den Einschränkungen unserer Non-IFRS-Kennzahlen finden Sie unter https://www.sap.com/docs/download/investors/2020/sap-2020-q1-steuerungsgroessen.pdf.

Ausblick

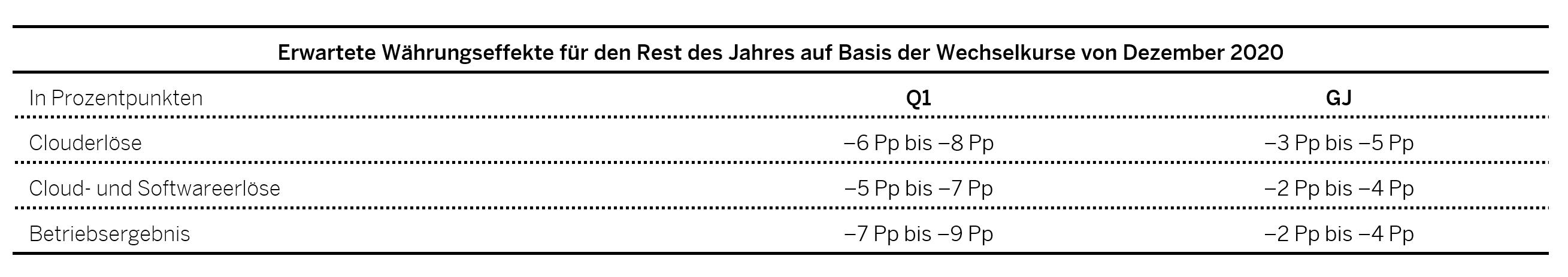

Die SAP gibt den folgenden Ausblick für das Gesamtjahr 2021, der die solide Wachstumsdynamik und die bestmögliche Schätzung der SAP hinsichtlich des Zeitpunkts und der Geschwindigkeit einer Erholung von der Corona-Krise widerspiegelt. Dieser Ausblick geht davon aus, dass die Corona-Krise langsam abklingen wird, während weltweit Impfprogramme anlaufen, sodass sich die Nachfrage im zweiten Halbjahr 2021 allmählich verbessert.

- Die SAP erwartet, dass die Clouderlöse (Non-IFRS, währungsbereinigt) in einer Spanne zwischen 9,1 Mrd. € und 9,5 Mrd. € liegen werden (2020: 8,09 Mrd. €). Diese Spanne entspricht währungsbereinigt einer Wachstumsrate von 13 % bis 18 %.

- Die SAP erwartet, dass die Cloud- und Softwareerlöse (Non-IFRS, währungsbereinigt) in einer Spanne zwischen 23,3 Mrd. € und 23,8 Mrd. € liegen werden (2020: 23,23 Mrd. €). Diese Spanne entspricht währungsbereinigt einer Wachstumsrate von stagnierend bis 2 %.

- Die SAP erwartet, dass das Betriebsergebnis (Non-IFRS, währungsbereinigt) in einer Spanne zwischen 7,8 Mrd. € und 8,2 Mrd. € liegen wird (2020: 8,28 Mrd. €). Diese Spanne entspricht währungsbereinigt einer Wachstumsrate von –1 % bis –6 %.

- Die SAP erwartet, dass der Anteil der besser planbaren Umsätze an den gesamten Umsatzerlösen (definiert als die Summe der Clouderlöse und Softwaresupporterlöse) etwa 75 % erreichen wird (2020: 72 %).

Während der Ausblick der SAP für das Gesamtjahr 2021 ohne Berücksichtigung der Wechselkurse gegeben wird, erwartet die SAP, dass die berichteten Wachstumsraten auf Basis aktueller Wechselkurse durch die Wechselkursschwankungen im Laufe des Jahres beeinflusst werden. Die erwarteten Währungseffekte für das erste Quartal und das Gesamtjahr 2021 zeigt nachfolgende Tabelle:

Die SAP bestätigt außerdem ihre mittelfristigen Zielsetzungen, die bereits in ihrer Quartalsmitteilung für das dritte Quartal 2020 veröffentlicht wurden.

Zusätzliche Informationen

In den Vergleichszahlen für das Gesamtjahr 2019 sind nur die Umsätze und Ergebnisse von Qualtrics ab dem Zeitpunkt der Akquisition, also dem 23. Januar, enthalten.

Diese Pressemitteilung und alle darin enthaltenen Informationen sind vorläufig und ungeprüft.

Quartalsmitteilung für das vierte Quartal 2020

Die SAP-Quartalsmitteilung für das vierte Quartal 2020 wird am 29. Januar 2021 veröffentlicht und kann im Internet unter www.sap.de/investor heruntergeladen werden.

Telefonkonferenz/Ergänzende Finanzinformationen

Der Vorstand der SAP SE wird die Ergebnisse am Freitag, den 29. Januar um 10:00 Uhr MEZ in einer virtuellen Pressekonferenz sowie in einer Telefonkonferenz für Finanzanalysten um 14:00 Uhr MEZ erläutern. Beide Konferenzen (in englischer Sprache) werden live im Internet unter www.sap.de/investor übertragen und anschließend als Aufzeichnung (Replay) im Internet zur Verfügung stehen. Weitere Finanzinformationen zum vierten Quartal und zum Gesamtjahr 2020 stehen ebenfalls im Internet unter www.sap.de/investor zur Verfügung.

Virtuelle Veranstaltung zur Markteinführung

Die SAP wird im Rahmen einer virtuellen Veranstaltung am Mittwoch, den 27. Januar um 16:00 Uhr MEZ ihr neues ganzheitliches Angebot für die Neuausrichtung von Unternehmen „RISE with SAP“ vorstellen.

Informationen zu SAP

Die SAP-Strategie soll dabei helfen, jedes Unternehmen in ein intelligentes Unternehmen zu verwandeln. Als ein Marktführer für Geschäftssoftware unterstützen wir Unternehmen jeder Größe und Branche dabei, ihre Ziele bestmöglich zu erreichen: Bei 77 % der weltweiten Transaktionserlöse sind SAP-Systeme im Einsatz. Unsere Technologien für maschinelles Lernen, das Internet der Dinge und fortschrittliche Analyseverfahren helfen unseren Kunden auf dem Weg zum intelligenten Unternehmen. SAP unterstützt Menschen und Unternehmen dabei, fundiertes Wissen über ihre Organisationen zu gewinnen, fördert die Zusammenarbeit und hilft so, dem Wettbewerb einen Schritt voraus zu sein. Wir vereinfachen Technologie für Unternehmen, damit sie unsere Software nach ihren eigenen Vorstellungen einfach und reibungslos nutzen können. Unsere End-to-End-Suite aus Anwendungen und Services ermöglicht es Kunden in 25 Branchen weltweit, profitabel zu sein, sich stets neu und flexibel anzupassen und etwas zu bewegen. Mit einem globalen Netzwerk aus Kunden, Partnern, Mitarbeitern und Vordenkern hilft SAP die Abläufe der weltweiten Wirtschaft und das Leben von Menschen zu verbessern. Weitere Informationen unter www.sap.com.

Weitere Informationen:

Investor Relations:

Stefan Gruber +49 (6227) 7-44872 investor@sap.com, CET

Folgen Sie SAP Investor Relations auf Twitter unter @sapinvestor.

Presse:

Joellen Perry +1 (610) 445-6780 joellen.perry@sap.com, PT

Marcus Winkler +49 (6227) 7-67497 marcus.winkler@sap.com, CET