SAP S/4HANAを活用した、多くのグローバルトレジャリー変革事例が、海外企業だけではなく、日本企業でも発表されるようになりました。そこで今回は、デジタルトレジャリー 全体概要編として、SAP S/4HANAを活用した財務資金管理ソリューション全体の最新情報をご紹介させていただきます。

全体概要イメージ

SAP S/4HANAを活用した財務資金管理ソリューションは、単にERPの中だけでの財務資金管理業務自動化にとどまらず、360T等のトレーディングプラットフォーム、SWIFT連携による銀行接続、FinTech対応に注力している銀行を中心とした直接接続など、外部サービスプロバイダーとの連携・接続を含めて提供され、FinTechを組み込みした、デジタルトレジャリープラットフォームとして提供されております。

今回は全体像のご紹介となりますので、最新のSAP S/4HANAの財務資金管理ソリューション全体構成と、財務資金領域の主要なモジュールである、 SAP S/4HANA for Cash Management(以降 Cash Management) ,SAP S/4HANA for Treasury and Risk Management(以降Treasury and Risk Management), SAP S/4HANA for In House Cash(以降 In House Cash), SAP Multi Bank Connectivity(以降 Multi Bank Connectivity) , 財務エグゼクティブダッシュボード(SAP Analytics Cloud)に関する概要を紹介させていただきます。また今後、各モジュールの詳細は順次、公開させていただきます。

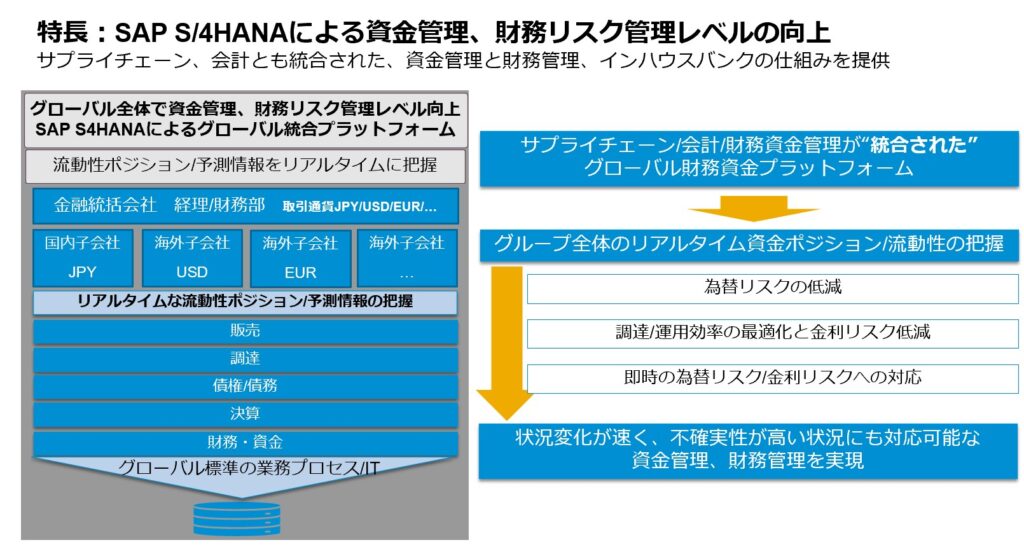

SAP S/4HANA(ERP)での財務資金ソリューションを活用するメリットとして、2つ挙げると、

- もの(生産/販売/購買/在庫)、こと(サブスクリプション/従量課金ビジネス)、会計データ(会計仕訳)、お金の動き(資金)がリアルタイムに連動

- 企業活動の結果としての、お金の動きをリアルタイムに連動・更新させることが可能なため、資金効率の向上(調達・運用最適化)、為替リスク、金利リスクへの対応を迅速に行うことが可能な仕組み

となり、単に財務資金管理オペレーションの効率化だけを行うのではなく、企業活動と、お金の動きををリアルタイムに連動・更新させることで、企業全体の資金効率の向上(調達・運用最適化)や財務リスクへの迅速な対応を行うためのプラットフォームと言えます。

これ以降で、各モジュールの財務資金管理ソリューションの中での役割を中心に説明させていただきます。

主要モジュールの説明

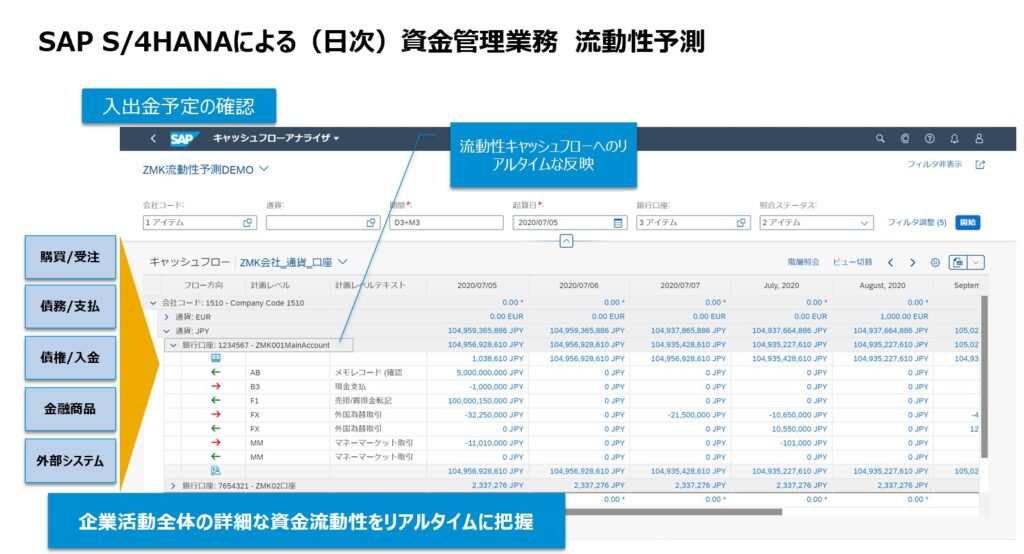

1.Cash Management (Bank Communication Management含む):資金管理

Cash Managementは資金管理として、銀行口座管理(開設~閉鎖)、資金ポジション(口座残高)、流動性予測(資金繰り管理)、口座間資金移動、資金プーリング(会社内、会社間資金移動指示生成)、支払ステータス監視機能を提供しております。会社間資金プーリング結果の貸借残高管理は後述のIn House Cashの中で管理されます。

Cash Managementの特長は、SAP S/4HANAの中で発生する、受注、発注、債権/入金、債務/支払、金融商品関連の入出金情報がリアルタイムに集計されることで、グローバル全体の資金状況をリアルタイムに可視化することが可能になり、資金効率向上の意思決定支援を行うことが可能です。また、グローバルでの資金の可視化は、海外法人の口座残高、資金予測が可能となるため、ガバナンス強化を行うことも可能となります。

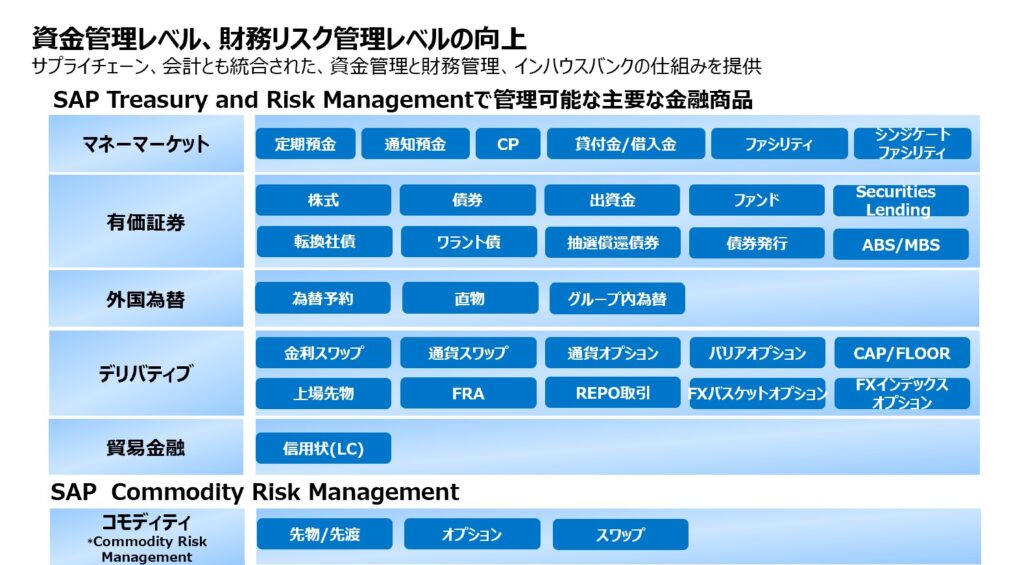

2.Treasury and Risk Management:財務リスク管理

Treasury and Risk Managementでは、様々な金融商品を扱うことが可能です。例えば、借入金、貸付金、社債、株式、金利スワップ、通貨スワップ、為替予約等の一般事業会社で想定される金融商品を管理することが可能となっております。

特長としては、約定から、コンファメーション、利払(受)、満期、評価、決済、複数会計基準に対応した会計自動仕訳生成、資金繰り自動連携等の一連の金融商品管理プロセスを一気通貫で自動化することが可能です(日本で必要となる、両端入り(落ち)、片端入り(落ち)などの金利計算にも対応しております)。

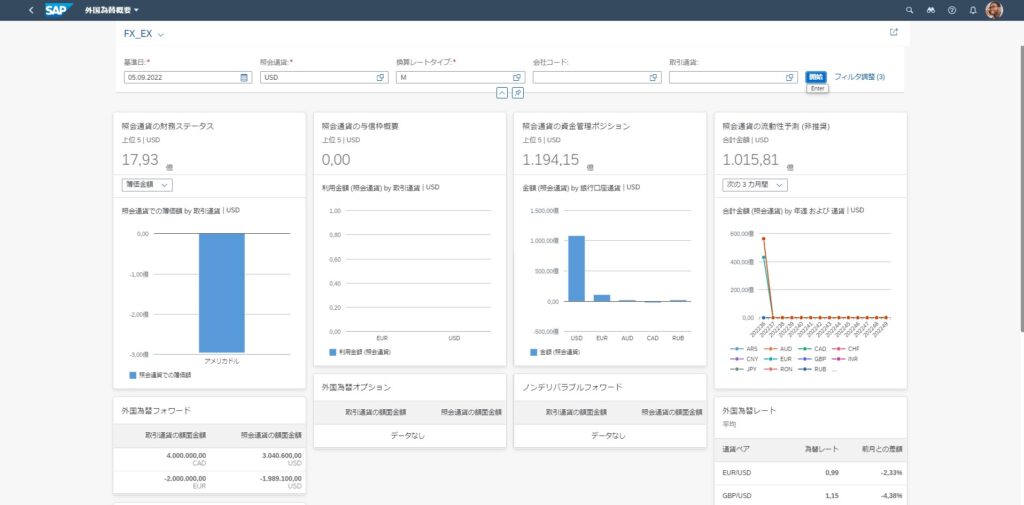

また、各種財務関連のレポート機能もSAP S/4HANAから新しくなり、組込型のダッシュボードや取引一覧といったデータの出力に関しても、Fioriアプリ(マルチデバイス(PC/タブレット/スマートフォン))にて実行することが可能となりました。

Fioriアプリのメニュータイル(メニュー画面)

Fioriアプリ:外国為替概要

また、為替予約に関しては、360T等のトレーディングプラットフォームと連携することで、為替ヘッジコクピット(為替エクスポージャーとリスクを一元的に管理)から、為替ヘッジのためのオーダーを自動生成し、360Tのトレーディングプラットフォームに自動連携し、360Tでの約定結果を自動的にTreasury and Risk Managementへ取り組むことが可能な仕組みとなっております。SAP S/4HANA内だけの自動連携だけではなく、FinTechを活用した新しいデジタルトレジャリープラットフォームとして利用いただくことが可能な仕組みとなっております。

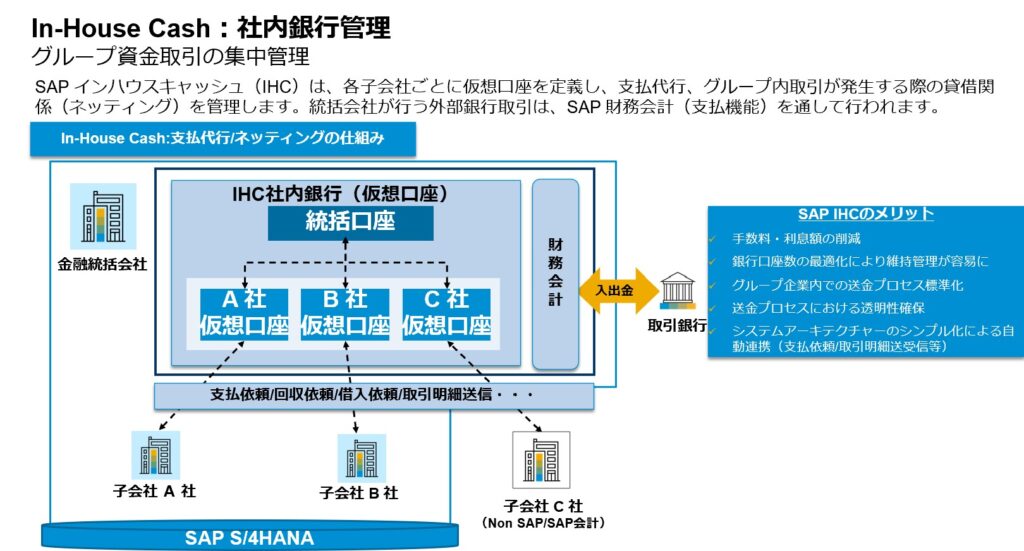

3.In House Cash:社内銀行

In House Cashでは、社内銀行を登録することで、グループ会社間のマルチラテラルネッティング(ネッティングセンターにて一元的にグループ間ネッティングを実施)、支払代行、回収代行が可能となります。グループ会社間の貸借取引はIn House Cash内で貸借取引として登録され、貸借明細・残高管理、計算条件に基づいた金利計算を行い、決済、資本化処理を行うことが可能な仕組みとなっております。

特長は、SAP S/4HANA内の会社間受発注から自動的に内部取引として、マルチラテラルネッティングを行うことができ、支払代行に関しても、請求書登録時に、支払先として金融統括会社等の社内銀行口座を指定することで、自動的にIHCに転送され、支払代行データとして管理、処理することが可能な仕組みとなっています。そのため、In House Cashでは、システム連携開発をすることなく、ネッティングや支払代行を実現可能な仕組みとなっております。

4.Multi Bank Connectivity(以降MBC)

MBCは、SAPと銀行を接続するためのHubとして提供されているクラウドサービスとなっております。MBCでは、すでにSWIFTとの接続がされており、SWIFTとSAP S/4HANAとの支払、入出金明細、その他メッセージデータの送受信が可能となります。FinTechに注力されている複数銀行との直接接続も既にされており、銀行との接続も複数の方法で可能な仕組みとなっております(日本国内での提供は準備中)。

MBCの特長は、単に銀行接続するだけではなく、MBCコネクターと呼ばれる機能にて、銀行から受信されたデータを各モジュールにディスパッチすることにより、プロセスの自動化をはかることにも大きなメリットがあります。

従って、MT940,MT942,CAMT052/053等の銀行入出金明細は、銀行報告書としてCash Managementに自動的にアップロードされ、またMT300,320といった為替コンファメーションに関しては、Treasury and Risk Managementのコンファメーションとして、自動的に取り込まれる仕組みとなっています。またMT199といったメッセージをMBCコネクタで作成し、送信することも可能です。

5.財務エグゼクティブダッシュボード(SAP Analytics Cloud)

SAP Analytics Cloudと連携することで、財務エグゼクティブダッシュボード(テンプレート)を活用することができ、グローバル全体の資金情報や財務リスク情報を、複数のアプリを開くことなく、一元的に把握、確認することが可能となり、リアルタイムに資金、財務リスク情報を可視化し、CFOの意思決定を支援します。

以上で、最新のSAP S/4HANAにて実現可能なデジタルトレジャリー概要をご紹介させていただきました。SAP S/4HANAは、最新のFinTechを活用しながら、次世代型のデジタルトレジャリープラットフォームとして提供されております。