はじめに

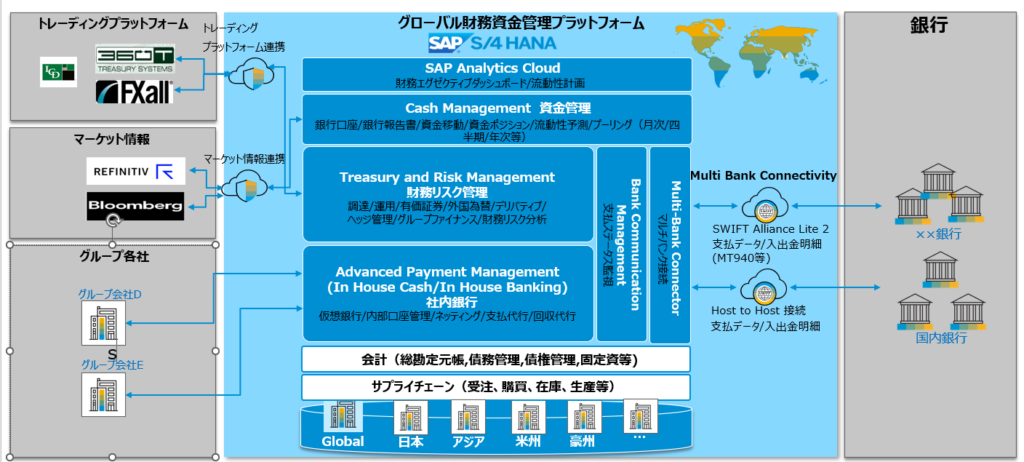

本記事では、デジタルトレジャリーの実現において、中核となる財務リスク管理(為替リスク管理)に関する内容です(第4弾の財務リスク管理 前編は為替リスク以外の金融商品管理を中心に説明しております)。本記事は「SAP S/4HANAとFin Tech融合によるデジタルトレジャリーへの変革 全体概要編」の続きとなっており、全体像を把握頂いた上で読んでいただけると,より理解が深まるかと思います。また、デジタルトレジャリーへの変革シリーズとして、全体概要編の他にも、銀行管理編、資金繰り管理編、財務リスク管理編前編も参照ください。

今回は、多くのグローバル企業で課題となる為替リスク管理に関する内容をご説明します。

グローバル企業の海外売上比率が一層拡大しており、為替リスク管理の巧拙自体が経営に与えるインパクトも一層大きなものになってきました。特に昨今では、わずかな金融政策の変更によっても、為替市場への影響が大きく、為替のボラティリティも非常に高く、為替リスク管理自体も、旧来型のマニュアルでの情報収集やオペレーション、属人的な勘に頼った方法では対応が困難な状況となっています。これまで欧米の先進的な企業を中心に、AIやFinTechの最新テクノロジーを活用した、為替リスク把握・予測、為替リスク管理オペレーションの自動化への変革に取り組んでいる企業が数多くあった中で、日本のグローバル企業においても、SAP S/4HANAを活用した、グローバルレベルでの先進的な取り組み事例(SAP S/4HANAを活用した財務システムプロジェクトが「Global Finance」)誌の[Best Company in the World for Foreign Exchange Management award]を受賞)が発表されました。

日本の多くの大手グローバル企業を中心に、ファイナンストランスフォーメーションの取り組みにより、業務の標準化、シンプル化を行い、その中の主要論点として、為替リスク管理をはじめとしたグローバルトレジャリーの取り組みが加速されてきております。

そこで今回は特にご要望の多い、SAP S/4HANAを活用した為替リスク管理ソリューションに焦点をあて、ご説明します。

1.SAP S/4HANAにおける為替リスク管理の全体像

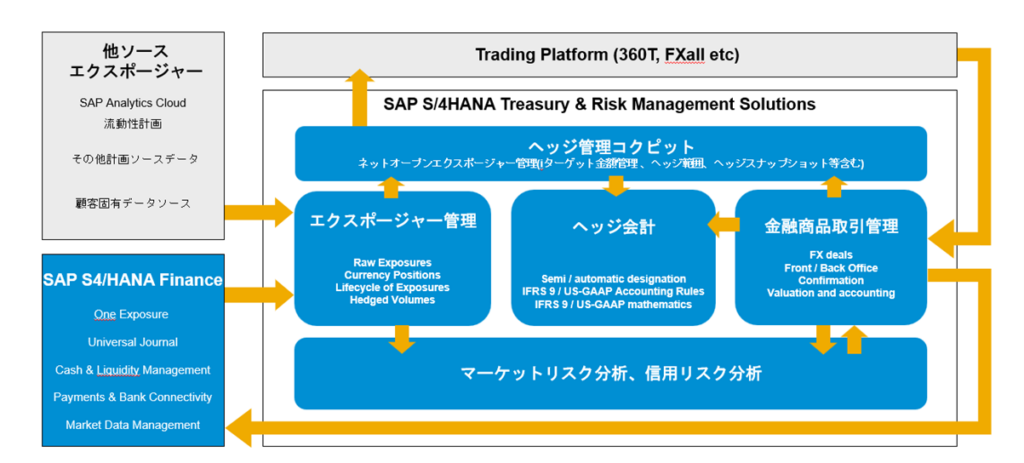

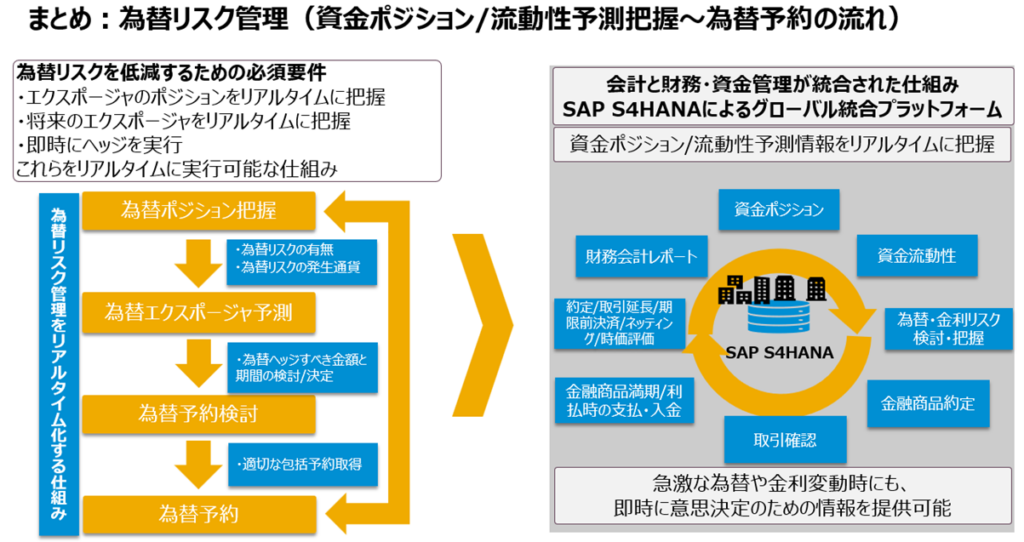

SAP S/4HANAにおける為替リスク管理に関しては、上記のように、SAP S/4HANAをはじめとして、様々な発生源からのエクスポージャーデータを、エクスポージャー管理に一元的に管理することが可能です。このエクスポージャー管理の情報をもとに、為替リスクを識別するための主要な方法となる、キャッシュフロー(キャッシュフローリスク)と貸借対照表(貸借対照表の為替リスク)における、2つの為替リスクを把握することが可能です。

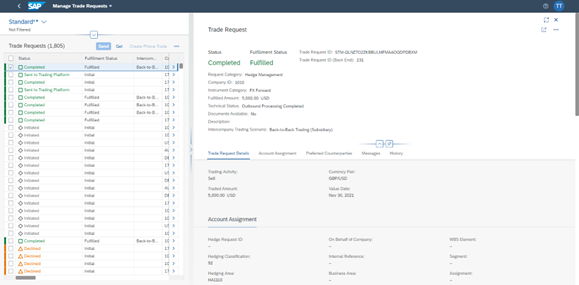

キャッシュフローヘッジに関しては、下図のヘッジ管理コクピットにて、ヘッジすべきネットエクスポージャーを自動的に算出し、事前に設定したヘッジ目標金額に基づいて、ヘッジ金額を自動計算します。この計算されたヘッジ金額のリリース処理を行うと、360TやFXALLといったトレーディングプラットフォームに自動的に連携することが可能です。トレーディングプラットフォームで行われてた約定、コンファメーション結果も自動的にSAP S/4HANA上に連携されてくるため、トレーディングを行った結果も自動的にSAP S/4HANAに登録することが可能です。

貸借対照表の為替リスクに関しても、貸借対照表FXリスクにて、リアルタイムに把握することでバランスシート上の為替リスク把握が可能です。このリアルタイム情報をもとに為替リスクを低減すべく、各種施策を迅速に検討・実施することが可能となります。

SAP S/4HANAの為替リスク管理ソリューションの特徴としては、ERP内外とのオペレーションをEnd to Endで統合されていることが挙げられます。SAP S/4HANAにおける、ヘッジのための為替予約オペレーションの自動化を実現する仕組みとして、360TやFXALLのようなトレーディングプラットフォームとSAP S/4HANAが自動連携する仕組みを提供しております。この自動連携する仕組み自体はSAP Business Technology Platformと呼ばれるクラウド上で提供されており、クラウドサービスを活用することで、SAP S/4HANAに最新のテクノロジーを組み込み、キャッシュフローの自動収集から、ヘッジ実行をEnd to Endに自動化することが可能な仕組みとなっております。

SAP Business Technology Platform上に提供されている取引プラットフォーム統合管理画面にてトレーディングプラットフォームとの連携ステータス管理が可能です。これによりERPとトレーディングプラットフォームの連携を統合的に行うことが可能です。

SAP S/4HANA上で為替リスク管理ソリューションを利用するメリット

業務オペレーションの効率化

銀行マスタ、銀行口座マスタ、取引先マスタ等のマスタ類がその他モジュールと統合されており、マスタ二重入力や、複数会計基準の各元帳へ自動転記されるため、約定、コンファメーション、ロールオーバー、期限前決済、決済時にも処理をTRM上で実施することで、総勘定元帳に記帳することが可能です。したがって、各取引と会計仕訳の整合性が担保された形でデータが管理可能。またトレーディングプラットフォームとの自動連携により、為替ヘッジオペレーションをEnd to Endで自動化することにより、為替リスク管理業務の効率化を実現することも可能です。

グループ全体で財務取引業務の標準化・集約化、最適な調達・運用の意思決定支援

SAP S/4HANA の財務資金管理機能では、金融商品管理や社内銀行(支払代行、マルチラテラルネッティング)といった仕組みにて、グループ全体で一元的に財務取引を管理することが可能なため、ファイナンストランスフォーメーションの大きなトピックとなる、グループ全体のオペレーションの標準化・集約化、グループ全体での最適な調達・運用管理、金利リスク、為替リスクへの迅速な対応を実現するためのシステム基盤となります。

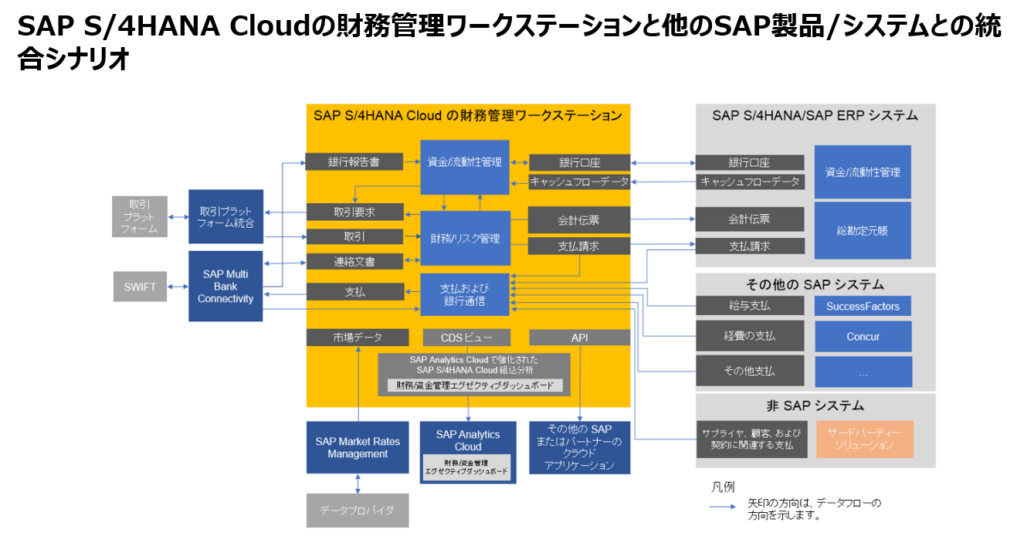

多様な利用形態(オンプレミス、プライベートクラウド、パブリッククラウド)

SAP S/4HANAの財務資金管理ソリューションは、オンプレミス、プライベートクラウド、パブリッククラウドと様々な形態で提供されており、既存のSAP S/4HANA、SAP ERPとも連携が可能な仕組みを提供しておりますので、既存システムを生かしつつ、最新の財務資金管理ソリューションのテクノロジーを活用し、財務資金管理領域の業務標準化、シンプル化を実現することも可能です。またSAP S/4HANA Cloudの財務資金管理ソリューションでは、上述のトレーディングプラットフォームとの連携や、SWIFT接続、SAP Analytics Cloudの財務エグゼクティブダッシュボードとの統合したかたちでサービス提供もされており、早期に効果を得ることも可能な仕組みとなっております。

また、グローバルでのキャッシュマネジメントにおいては、システム導入だけではなく、業務プロセス、組織、キャッシュフローの4つの視点が必要となるため、中長期的な施策となりますが、SAP S/4HANA Cloudは段階的な導入も可能で、小規模利用から初めても、常に最新のテクノロジーを活用したグローバルキャッシュマネジメントシステムへの拡張を行うことが可能な仕組みとなっております。

以上で、最新のSAP S/4HANAにて実現可能なデジタルトレジャリー 財務リスク管理編 後編(為替リスク管理)をご紹介させていただきました。数十年前から欧米企業を中心に行われてきたグローバルでの資金管理に関しても、日本企業におけるファイナンストランスフォーメーションの大きなトピックとして、単に個社での財務管理オペレーションの最適化だけではなく、グループ全体での財務管理オペレーション標準化・集約化、調達・運用の最適化、金利リスク、為替リスクへの迅速な対応といった、経営管理の高度化を目的にした、取り組みが増えてきました。次回はグローバルトレジャリーを実現するための、社内銀行管理、支払代行、ネッティングに関するソリューションの最新情報をご紹介させていただきます。